Jakiś czas temu zostałem zapytany o to, dlaczego nie obserwujemy jeszcze gigantycznej inflacji, skoro banki centralne drastycznie zwiększyły w ostatnich latach podaż środków płatniczych. Odpowiedź na to pytanie znajdziemy w austriackiej szkole ekonomii. Zrozumienie mechanizmu działania inflacji jest kluczowe dla podejmowania długoterminowych decyzji inwestycyjnych.

Jakiś czas temu zostałem zapytany o to, dlaczego nie obserwujemy jeszcze gigantycznej inflacji, skoro banki centralne drastycznie zwiększyły w ostatnich latach podaż środków płatniczych. Odpowiedź na to pytanie znajdziemy w austriackiej szkole ekonomii. Zrozumienie mechanizmu działania inflacji jest kluczowe dla podejmowania długoterminowych decyzji inwestycyjnych.

Na wstępie zaznaczę, że mimo rozwoju i matematyzacji ekonomii, nie istnieje model matematyczny, który byłby w stanie prognozować z zadowalającą dokładnością przyszły wzrost cen na podstawie zmian w podaży pieniądza dokonywanych przez banki centralne. Nie oznacza to jednak, że konsument czy inwestor jest całkowicie bezradny w planowaniu wydatków i inwestycji. Austriacka szkoła ekonomii opisuje jakościowo stadia rozwoju inflacji. Wiedząc, w którym obecnie stadium znajdujemy się, możemy ocenić, czy nasze działania dostosować do przyszłej deflacji, inflacji czy hiperinflacji w kolejnym stadium.

Dwa etapy rozwoju inflacji

-

Pompowanie pieniędzy do systemu

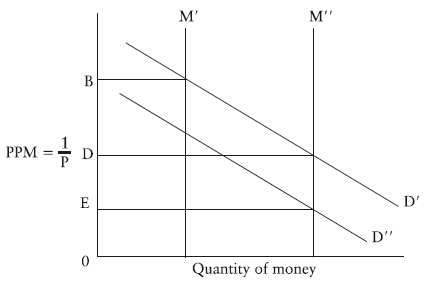

Czołowy przedstawiciel austriackiej szkoły ekonomii, Ludwig von Mises, analizując hiperinflację w Niemczech z 1923 roku, zauważył, że masowe zwiększenie podaży pieniądza nie od razu prowadzi do katastrofalnej inflacji rozumianej jako drastyczny wzrost cen. To, że występuje opóźnienie, powoduje zwielokrotnienie późniejszego wzrostu cen. Proces ten opisał M. Rothbard w słynnej książce ,,Mystery of Banking”. Wykres poniżej przedstawia jakościowo relację między siłą nabywczą pieniądza (PPM) a jego podażą.

źródło: M. Rothbard ,, Mystery of Banking”

źródło: M. Rothbard ,, Mystery of Banking”

Oczywiście w realnej gospodarce krzywe podaży pieniądza nie są liniowe, chodzi tu jednak o zrozumienie ogólnego mechanizmu. Prosta ,,D” mówi nam, że gdyby dodruk pieniądza odbywał się systemem ,,helikopterowym” – wszyscy obywatele kraju otrzymują nowe środki jednocześnie, to wraz ze wzrostem podaży pieniądza (oś pozioma) maleje siła nabywcza. Dla podaży pieniądza w wysokości M’ siła nabywcza w wysokości C jest mniejsza (czyli cena nominalna ,,P” danego towaru jest większa) niż przy podaży pierwotnej M, gdzie siła nabywcza wynosi A. To zwykle dla wszystkich wydaje się oczywiste. A jednak w praktyce obserwujemy ciekawe zjawisko – gdy w początkowych fazach dodruku pieniądza społeczność ma oczekiwania deflacyjne ( nieracjonalnie oczekiwane są spadki cen związane z recesją), popyt na środki płatnicze wzrasta (społeczność niechętna jest do zakupów, gdyż oczekuje spadków cen) i krzywa popytu przesuwa się w górę. Powoduje to, że siła nabywcza środków płatniczych spada mniej do punktu B zamiast do C, a nawet może się zdarzyć, że punkt B wypadnie ponad punktem A. Podsumowując, w pierwszej fazie pompowania pieniędzy do systemu (która może trwać i kilka lat) ceny niekoniecznie muszą wzrastać, a nawet mogą spadać, co napędza chęć banku centralnego do dalszego zwiększania podaży monetarnej.

2. Inflacja i hiperinflacja

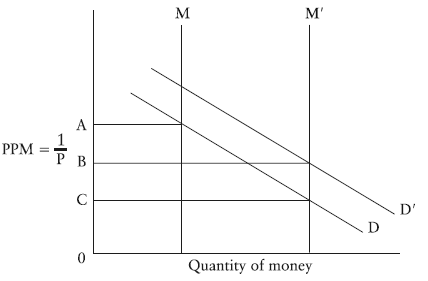

W drugim etapie zmieniają się oczekiwania społeczeństwa z deflacyjnych na inflacyjne, bank centralny zwiększa podaż pieniądza do poziomu M”, tymczasem krzywa popytu przesuwa się w dół do poziomu opisanego linią D”:

źródło: M. Rothbard ,, Mystery of Banking”Siła nabywcza środków płatniczych spada z punktu B gwałtownie do punktu E zamiast do punktu D, gdyby krzywa popytu nie zmieniła się z D’ na D”. Mamy wtedy do czynienia z inflacją bądź hiperinflacją, jeżeli bank centralny przy pomocy stóp procentowych nie zahamuje spadku siły nabywczej środków płatniczych.

Na którym etapie jesteśmy?

Jak ten opisany powyżej uproszczony mechanizm ma się do obecnej sytuacji gospodarczej? Gospodarka światowa to obecnie coś na kształt układu naczyń połączonych. Do systemu w ciągu ostatnich kilku lat wpompowane zostały niewiarygodne ilości nowych środków płatniczych. Do opisu mechanizmu wzrostu cen powinniśmy dołożyć jeszcze bardzo istotną uwagę. Zwiększanie podaży monetarnej było w ostatnich latach bardzo skoncentrowane, nie miało charakteru ,,nalotu dywanowego”. Przykładowo, amerykańska Rezerwa Federalna zastosowała dwa narzędzia – masowy skup obligacji (głównie rządowych) oraz obniżenie stóp procentowych do rekordowo niskich poziomów. Z inflacją we współczesnym wydaniu jest tak, że największymi jej beneficjentami są banki inwestycyjne, które jako pierwsze otrzymują wykreowaną z powietrza gotówkę (zapłatę za obligacje). Nowa gotówka zwiększa rezerwy tych banków w banku centralnym a zatem pozwala im tworzyć ,,z powietrza” nowe kredyty i depozyty. Początkowo jednak banki te zarabiają na wzrostach cen surowców, obligacji i akcji, korzystając z darmowych środków pieniężnych. Jesteśmy więc w fazie 1 rozwoju inflacji – ceny dóbr konsumpcyjnych rosną w bardzo umiarkowanym tempie, a nawet jeśli odpowiednio ,,pomanipuluje” się koszykiem towarów, z którego liczone jest CPI, to można ogłosić deflację, jak to ma miejsce obecnie w Polsce.

Amerykański FED zakończył na razie program skupu obligacji, nie mniej jednak stopy procentowe utrzymywane są na poziomie bliskim zera. W dalszym ciągu pozostał więc bodziec do zwiększania agregatów monetarnych, kreacji piramidy kredytów i depozytów. Dodatkowo skrajnie niskie stopy procentowe (także w Polsce na historycznych minimach) są bardzo dobrym wsparciem dla rynku akcji . Austriacka szkoła ekonomii uczy nas jednak, że ,,nie ma darmowych obiadów”, przed nami faza druga rozwoju inflacji, kiedy to nowo wykreowane środki przeleją się z rynków inwestycyjnych na rynek dóbr konsumpcyjnych i nastroje społeczne zmienią się z deflacyjnych na inflacyjne. Kiedy to nastąpi, oczywiście nie wiadomo. Wiadomo, jednak, że ci inwestorzy i konsumenci, którzy będą wtedy ,,siedzieć” na gotówce zamiast na aktywach, zapłacą za te darmowe lunche banków inwestycyjnych i rządów. Rządy, które emitowały obligacje ,,konsumowane” sztucznym popytem ze strony banków centralnych, znalazły w tym wygodny sposób finansowania deficytów. Najciekawsze w tej całej historii jest to, że FED-owi w najbliższych latach bardzo trudno będzie jakoś drastycznie podnieść stopy procentowe, gdyż rynek obligacji rządowych zawaliłby się i – co najważniejsze – drastyczne podwyżki stóp procentowych uniemożliwiłyby dalsze finansowanie deficytu amerykańskiego. Uważny czytelnik może tu pomyśleć o okazjach inwestycyjnych, jakie się z tym wiążą.

Nie należę jednak do osób, które za wszelką cenę wieszczą, że nadchodząca inflacja będzie ostatecznie niepohamowana. Austriacy zostawili tu jeden trop, który – według mnie – zbyt mało doceniają. Generalnie, są przeciwni traktowaniu konsumpcji jako głównego czynnika napędzającego gospodarkę. Dlatego mocno krytykują używanie PKB jako głównej miary wzrostu gospodarczego. Zwracają uwagę na to, że gospodarkę napędzają nowe inwestycje biznesowe w warunkach wolności gospodarczej, a do właściwej oceny rozwoju gospodarczego powinno się włączać ocenę aktywności produkcyjnej w fazach przedkonsumenckich. Wzrost podaży usług i dóbr nie tylko finalnych – konsumenckich – jest czynnikiem osłabiającym wpływ wzrostu agregatów monetarnych. Nie mniej jednak, historia pokazuje, że bywają okresy, w których apetyt rządów na darmowe finansowanie deficytu jest silniejszy od przyrostu dóbr i usług w okresach, w których konsumentom przychodzi za ten apetyt zapłacić w formie inflacji.

Zapisz się na darmowy biuletyn: